債務超過と銀行融資

「債務超過=倒産間近」というイメージを持つ方も多いかと思いますが、必ずしもそうとは限りません。

キャッシュフローや財務状況をしっかりと改善すれば好転する可能性は十分にあります。

債務超過に陥ってしまった場合の対処方法、債務超過でも可能な資金調達方法等について解説いたします。

- 1.債務超過に陥った場合の対応策

- 2.キャッシュの確保が先決

- 3.債務超過だと融資が受けられない?

- 4.銀行融資が受けられない理由

- 5.銀行融資を受ける際の対策

- 5-1.貸借対照表上の見栄えを良くする

- 5-2.税金滞納も要注意

- 6.日本政策金融公庫の活用

- 7.ファクタリングとの使い分け

債務超過に陥った場合の対応策

債務超過とは「債務が増えすぎて履行できない状態」のことを指します。

分かりやすく言うと、地代家賃や買掛金の支払い・税金の納付・スタッフに渡す賃金といった各種の支払いが売上を上回っているような状態です。

万が一支払いが滞ってしまう(債務不履行)と、遅延損害金・金利・重加算税等が上乗せされてしまいますし、企業の信用を損なう恐れもあります。

まずは債務超過に陥ってしまった際の対処方法・対応策について確認しておきましょう。

キャッシュの確保が先決

債務超過に陥ってしまった場合、必然的にキャッシュの確保に努める形となります。

長期的な借入ですと銀行融資、つなぎ資金としてスピーディーにキャッシュを得るのであれば役員からの借入やファクタリングが現実的です。

また、不要な資産を売却する・キャッシング・不動産や車を担保にしたローン等で当面の間を凌ぐという手もあります。

しかしながら、これらはあくまでも一時的な対処に過ぎず、いずれは限界が訪れてしまいます。

キャッシュが確保できましたら、売上の改善・銀行融資などの長期的かつ安定的な資金確保を目指しましょう。

債務超過だと融資が受けられない?

まず、大前提として銀行は回収が見込めない企業に対しては融資を実行しません。

銀行もビジネスでお金を貸している訳ですから、返済がなされない可能性がある企業にお金を貸すのは株主に対する背任行為に当たるためです。

ただし、決して債務超過だからお金を貸さないという訳ではなく、今後経営が改善する見込みがあれば融資を実行する可能性は十分にあります。

したがって、銀行は「借りたお金をどのように使うのか」を特に重視します。

例えば、売上を改善させるための設備投資、新しいプロジェクトに使用するため、大規模なWEBサイトやシステムの導入などです。

しっかりと事業計画を立てた上、銀行側の利益に繋がることをアピールできれば、赤字であっても審査に通る可能性は十分にあります。

なお、使途が事業の運転資金の場合、地代家賃や光熱費等の固定費を減らす・リストラによる人件費削減といったように、赤字をどのように改善するのかの計画書も併せて提出する必要があります。

銀行融資が受けられない理由

銀行融資を受けられない大きな理由として、以下の2点が考えられます。

- 1. 事業計画の見通しが甘い又は改善が見込めない

- 2. 信用状況が芳しくない

まず、前述した通り銀行は利益に繋がらないと融資を実行しませんので、現実的ではない事情計画では融資を受けることができず、融資不可の決定が下されてしまいます。

ただし、この場合は計画を立て直せば決定が覆る可能性が十分に残されていますので、銀行担当者にどこを直せば良いのか、どの辺りの見通しが甘かったのか等のアドバイスをもらうようにしましょう。

なお、銀行は融資の申込みに対して「イエスorノー」ではなく、希望額に対していくら融資が出来るのかを回答する形なのですが、稀に「融資可能額0円」と回答されることがあります。(これが所謂「0円回答」です。)

原因はいくつか考えられますが、主な要因としては経営の立て直しが難しいと判断されている・保証人(企業の代表者)の信用状況が芳しくないなどが挙げられます。

銀行融資を受ける際の対策

事業計画はもちろん大切ですが、如何に優良企業なのかを銀行側にアピールする必要があります。

一般的には以下のような対策が考えられますが、過度な対策は逆効果です。

顧問税理士や既に付き合いのある銀行担当者がいらっしゃいましたら、よくご相談の上で対策を進めるようにしてください。

貸借対照表上の見栄えを良くする

「全体的に負債の比率が大きい」「多くの銀行又は消費者金融から借入がある」といった状況であれば、繰上返済で債務の比率を下げる・債務の一本化などを実施すると見栄えがグッとよくなります。

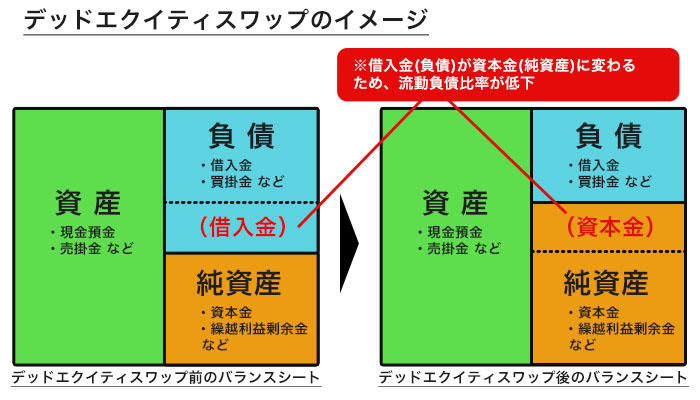

また、債務の中に役員からの借入(短期借入金)がある場合は、当該借入金を資本に振り替えることも可能です。

これは、借入金の資本組入又はデッドエクイティスワップと呼ばれる手法で、借りたお金を現金ではなく「株式」を発行することで相殺します。

通常の返済では現金預金(資産)も減ってしまいますが、この方法であれば資産を減らさずに負債のみを減らせますので、流動負債比率を下げることが可能です。

ただし、役員側は金銭での返済が今後受けられなくなってしまいますので、株式を引受けることについては同意を得ねばなりません。

また、入金が数か月後の売掛金や未収金があれば、ファクタリングによって現金化しておくという手もあります。

税金滞納も要注意

税金や保険料を滞納している場合は要注意です。

もちろんモラルの問題もありますが、税金を滞納すると「延滞税や重加算税がプラスされる」「銀行口座の差し押さえ」「社会的信用の低下」など数多くのデメリットを引き起こします。

これらは経営状況を悪化させる要因に当たり、間接的にお金を貸す銀行側にもデメリットになり得ると言えますので、審査の際には財務諸表関連と併せて「納税証明書」の提出も求められるのが一般的です。

万が一未納があると銀行融資を受けられる可能性が著しく下がってしまいますので、早急に納付するようにしてください。

日本政策金融公庫の活用

銀行融資がどうしても難しい場合は「日本政策金融公庫」という選択肢もあります。

日本政策金融公庫は、日本で唯一政府の出資によって運営されている金融機関です。

民間の金融機関の場合、どうしても利益が重要視されてしまい、例えば女性や若者やシニア世代といった社会的弱者が融資を受けづらい状況にあります。

日本政策金融公庫は「国民生活の向上に寄与すること」を第一の目的として掲げており、自社の利益追求よりも日本経済や地域経済の発展、多くの人がビジネスチャンスを掴めるようサポートすること等を重要視しています。

そのため、信用状況よりも「融資による成長性」を重視する傾向にあり、加えて地域の発展に寄与するビジネスであることが望ましいです。

ファクタリングとの使い分け

ファクタリングには他の資金調達に比べると手数料が高いというデメリットはあるものの、即日現金を得られるなど、スピード面は非常に優秀です。

慢性的な利用は危険ですが、銀行や日本政策金融公庫から融資が決済されるまで若しくは助成金が振り込まれるまでのつなぎ資金として、スポットでのご利用は有効な手段と言えます。

また、ファクタリングによってキャッシュが増やせれば貸借対照表上の見栄えも大きく変わりますし、税金や保険料などの滞納を解消することも可能です。

銀行融資や日本政策金融公庫からの借入を視野に入れつつ、併せてファクタリングも活用してみてはいかがでしょうか。